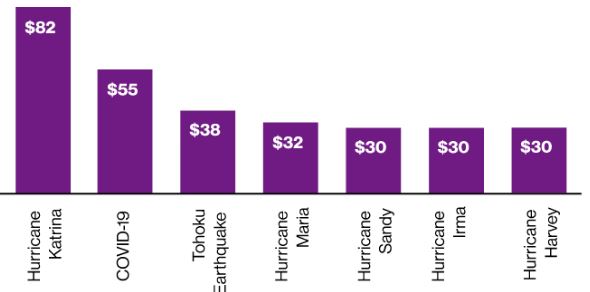

保险行业的运营发生了巨大变化,在这一过程中,保险行业面临着一系列独特的挑战。新冠肺炎一起过是保险行业经历的第二大损失事件,仅次于卡特里娜飓风。迄今为止,疫情造成的预计损失总额约为550亿美元(图1)。除此之外,全球市场都受到了疫情的影响,因此保险公司和再保险公司的投资回报也遭受了重大打击。据估计,全球保险行业的投资损失超过1500亿美元,已支付损失(如业务中断损失)和不良投资回报的净损失合计超过2000亿美元。

图1:每个事件为保险行业带来的最大损失(单位:十亿美元)

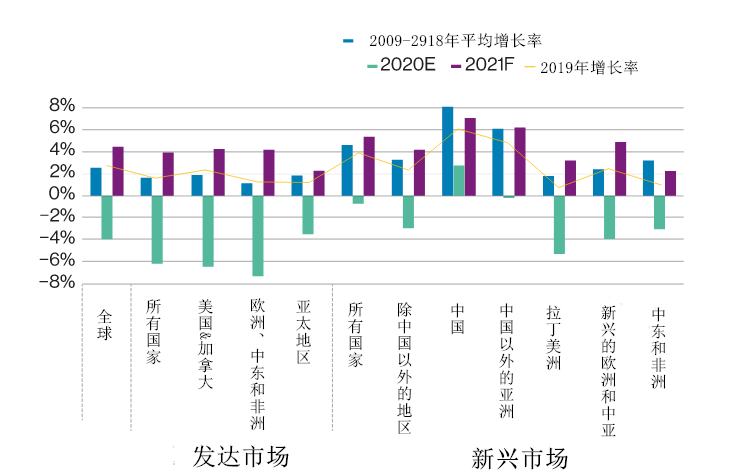

2020年,全球几乎每个地区(中国除外)的保费水平均有所下降。在一些国家,GDP的实际增长率下降了7%(图2)。预计全球保险行业的总净收入将同比下降25.2%,同时,承保净收入也会有所下降,而承保支出也上升了4.4%。

图2:各个国家的GDP增长率

保险行业不仅面临着历史上前所未有的直接成本和损失,工作性质也发生了巨大变化。在许多情况下,保险业员工无法线下实地办公,因此不得不采取远程办公,这一举措对个人操作效率的影响是多方面且不可预测的。同时,提供产品的经纪人和代理商无法与客户面对面交流,所以保险产品和服务的分销也受到了影响。

最重要的是,(再)保险公司正面临着与风险变化相关的真正挑战。我们可以对汽车进行定价,也可以对寿险产品进行定价,但是我们是否有足够的数据和专业知识对远程办公相关的风险进行定价,或对零工经济进行定价?以及,旅游行业会复苏吗?可以这样说,在过去,尽管保险行业已经应对了大范围的流行病和系统性损失,但从未如此大规模地面对如此多的挑战、资本和运营压力。

为了充分利用这一机遇,保险科技公司仍需要克服陌生化的运营和社交环境的不确定性。尽管疫情为保险科技公司创造了一些机会,但融资也变得越发困难。疫情中断了线下业务,更重要的是,疫情期间线上展业过程中,保险公司和客户需要克服信任问题。

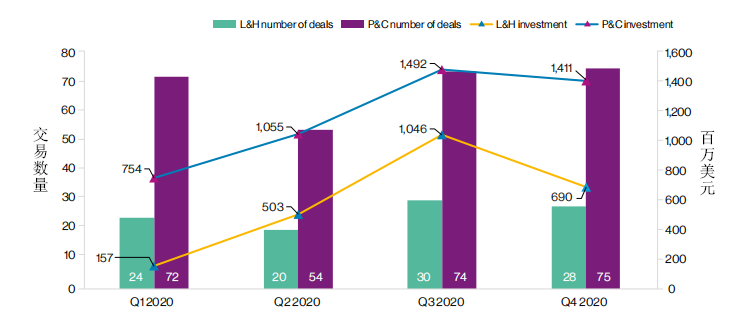

2020年前三季度数据总结

在投资方面,2020年的开端对于保险科技领域来说是一个打击。自2018年第二季度以来,2020年第一季度是保险科技融资总额最低的季度。具体而言,2020年第一季度,融资总额达到9.12亿美元,是2019年第四季度融资总额的一半,这与2019年全年的大幅上涨趋势背道而驰。

一个原因是,(再)保险公司专注于应对疫情,风险投资公司进行的大额融资活动也有所减少。但是,在2020年第二季度的三个月中,融资交易非常活跃:Lemonade进行了IPO,保险科技公司Hippo和Buckle分别收购了Spinnaker和Gateway。此外,Pie Insurance和States Title进行了巨额融资,这清楚地表明,市场对技术公司非常满意。

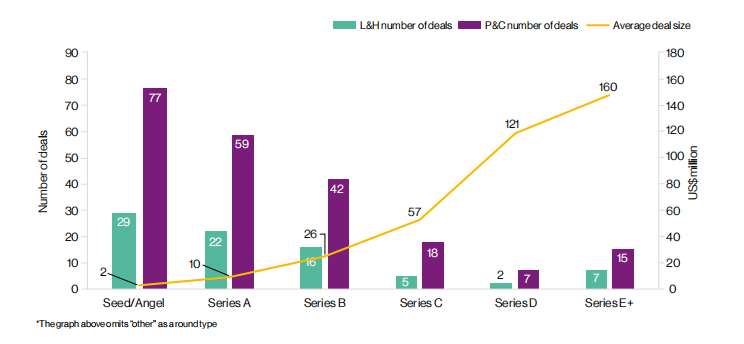

2020年每个融资阶段的交易数量以及平均融资规模

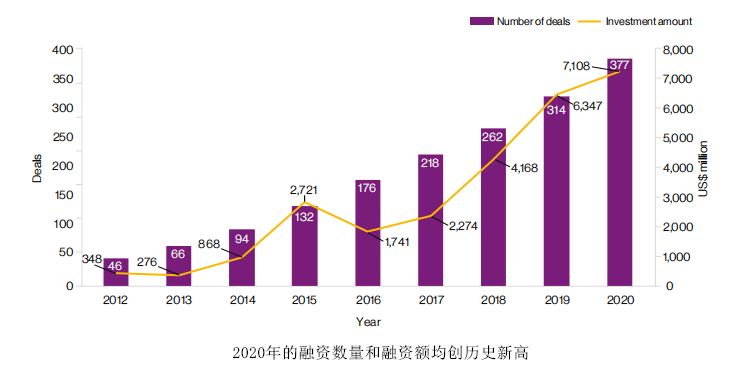

2020年第三季度,全球保险科技的融资总额和交易总量均达到了前所未有的水平。第三季度,全球保险业共完成104笔交易,筹集了25亿美元的资金。该季度共发生了六起大型交易,占总融资额的70%。

2020年第四季度亮点:

保险科技融资创2020年历史新高

在这动荡的一年中,全球保险科技融资持续增长。2020年,保险科技年度融资总额达到71亿美元,创下历史新高,融资数量达到377笔,也是有史以来的最高水平。与2019年相比,融资总额增长了12%,交易数量增长了20%。具体而言,2020年第四季度,保险科技公司通过103笔交易筹集了21亿美元。与往年一样,财产领域的保险科技公司在融资金额和交易数量方面比人身险类保险科技公司更有优势。在2020年第四季度,财产保险科技公司吸引了67%的融资,占所有交易的73%。寿险与健康险科技公司的融资仅占1.6%,与2020年第三季度相比,总交易额下降了8.4个百分点。

具体来看,处于融资后期的公司(如Hippo、Unqork、水滴、Oscar Health、Bind Benefits和Newfront Insurance)分别获得了超过1亿美元的巨额融资,该季度的六起大额融资总计金额达11亿美元。早期项目融资交易的份额降低了10个百分点,下降至47%,而2020年第三季度的早期融资比例为57%。中期交易(B轮或C轮融资)的数量显著增加,占到29%。

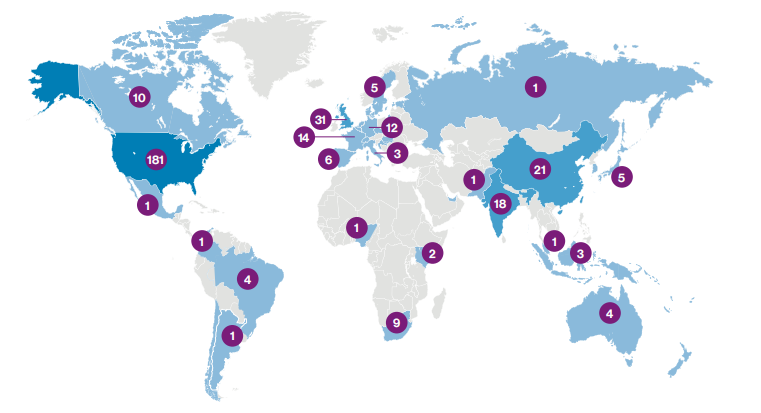

2020年第四季度,有23个国家的保险科技公司获得了融资,而在第三季度,有26个国家的公司获得了融资。值得注意的是,以前融资不活跃地区(包括香港、巴西和瑞士)的融资活动有所抬头。

家庭保险类科技公司继续吸引资本

在第四季度,直接面向消费者的家庭保险公司继续获得资本青睐:Hippo获得了3.5亿美元的F轮融资,是本季度最大的一轮融资;总部位于巴黎的Luko提供基于传感器的D2C家庭保险,该公司获得了6000万美元B轮融资;瑞典D2C保险公司Hedvig则获得了900万美元的A+轮融资。

2020年第四季度,家庭保险细分领域的各类保险科技公司也获得了融资。例如,帮助独立代理商为高端房主提供报价的Openly获得了融资;Matic是一家数字保险机构,致力于减少抵押贷款与家庭保险业务中不必要的成本,该公司获得2450万美元 C轮融资。

在财产保险科技公司的影响下,寿险和健康险科技公司正在悄然成熟

尽管对于保险科技公司来说,绝大多数IPO都集中在财险领域,但寿险和健康险已经在为公开发行做准备。Midwest Holdings为美国年金险和寿险产品分销商、再保险公司提供技术支持和面向服务的解决方案,该公司已于2020年12月完成IPO。

尽管寿险和健康险科技公司的融资仅占本季度总交易的27%,但在过去两个季度中,它们在后期阶段项目的大型融资交易中占了50%的份额。值得一提的是,数字医疗服务提供商Oscar Health获得了1.4亿美元的F轮融资,并于2020年12月提交了申请,有望于2021年进行IPO。同时,中国互助保险平台水滴也获得腾讯1.5亿美元的投资,该公司已经在与投资银行接触,准备通过IPO上市。Bind Benefits是一家自筹资金和全面保险雇主医疗保健计划的管理者,该公司获得了1.05亿美元B轮巨额融资,旨在将佛罗里达州的保险产品扩展到美国的其他市场。D2C寿险公司Bestow重新定义了承保范围,该公司获得了7000万美元C轮融资。

寿险与健康险以及财险领域的交易数量和融资总额

寿险和健康险公司的融资更具地域多样性

2020年第四季度,13个国家/地区的寿险和健康险公司获得了融资,超过任何其他季度。一直以来,在寿险和健康险领域,澳大利亚、瑞士、以色列和韩国的保险科技公司极少获得融资,然而在第四季度,这些地区的公司将新模型应用到新的地区和市场,因此获得了融资。

融资交易数量分布

在非洲,包括南非、肯尼亚和尼日利亚,虽然融资活动并不多,但融资金额还较为可观。例如,Curacel是一家提供医疗保健理赔欺诈管理的公司,该公司获得了尼日利亚寿险和健康险领域的首笔融资。此外,位于南非的寿险提供商OneSparkInsurance和位于肯尼亚的Turaco都提供简化的健康保险,它们也获得了融资。

智利在2020年第三季度出现了寿险和健康险科技公司的第一笔投资,本季度又出现了第二笔投资:总部位于圣地亚哥的保险科技公司 Betterfly根据用户的习惯提供寿险产品,该公司获得了QED Investors的900万美元A+轮投资。

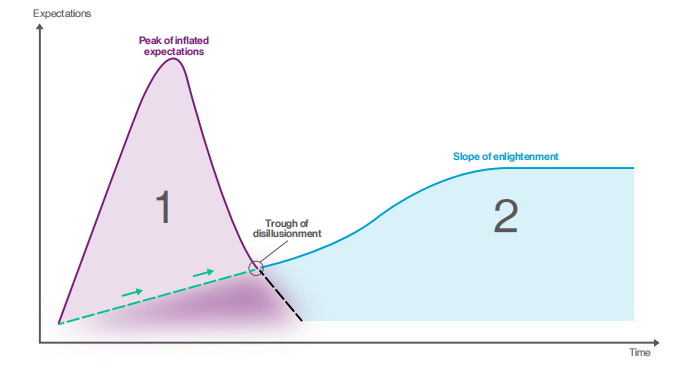

重绘Gartner曲线:保险科技再出发

2020年的另一个有趣特征是Gartner周期出现了分化。越来越明显的是,如果将保险科技的发展视为连续的波峰波谷,可能会掩盖现实中实际发生的事情。毫无疑问,在保险科技早期,许多评论家、从业人员和保险科技本身都被底层技术分散了注意力,而不在意它在传统商业模式中的应用。结果,许多保险科技企业和创新活动出现又消失,形成了一个技术坟丘。

我们所经历的是对最新技术术语的高估。实际上,区块链对保险行业产生了什么影响?3D打印是否彻底改变了保险行业的工作方式?人工智能是否改变了再保险的价值链?在多数情况下,影响是孤立和狭隘的。

人工智能无疑在价值链的某些部分发挥了作用,但也仅限于在它能够发挥影响的地方。在某些情况下,对这些技术的高估以及它们在获客、承保风险、管理保单、降低运营费用和解决索赔方面的模糊应用暂时为某些保险公司赋予了它们无法实现的远大前景。在这种情况下,一些保险技术公司被传统和非传统的投资者高估了。在重新绘制的Gartner周期中,如图中标记为1 的峰值所示,这些保险科技公司是行业期望的主要驱动力。

通过成功履行这些承诺,高峰区的少数保险科技公司将转化为保险行业的长期技术依靠,从而帮助行业降低费用,并推动业务创新。然而,大多数尚未兑现这些承诺的公司,将跌落至低谷区。这些公司无法再获“重生”,也无法通过业务攀升进入2区。

好消息是,保险科技公司在这一演化中的表现是良性的。在过去三到四年中,许多保险科技公司从其他人的错误中吸取了教训,他们已经承认基础技术具有创新性并具有巨大潜力,但并没有忘记最终目标:为自己和合作伙伴带来业务成果。此外,在这些公司中,有许多公司已经获得了(再)保险基因,并与现有环境建立了合作伙伴关系,而不是假设保险行业存在根本缺陷,想要去颠覆这个行业。

在承受了许多高估的期望之后,许多公司实现了自己的业务目标。保险科技公司应该致力于解决实际问题,而不是为自己构建技术。那些在2区顶部发展的保险技术公司将会表现得很出色,他们业务的估值和期望将与现实相符。如果被高估的公司无法转变为2区的公司,则它们将只能生存比较短的时间,而从长期来看,那些已经处在2区的企业会做得很好。